个人所得税与我们企业和个人都息息相关,给大家整理了35种减免征个人所得税知识点,大家读完这篇文章可以收藏、发给朋友,以后遇到个税问题也能从容应对。

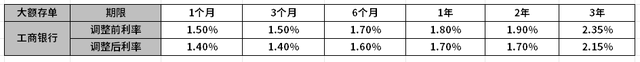

个人所得税税率表如下:

一、个人所得税税率表

1. 工资、薪金所得

2. 劳务报酬所得

3. 稿酬所得

4. 特许权使用费所得

5. 经营所得

6. 利息、股息、红利所得

7. 财产租赁所得

8. 财产转让所得

9. 偶然所得

二、个人所得税预扣税率表

1. 工资、薪金所得

2. 劳务报酬所得

3. 稿酬所得

4. 特许权使用费所得

5. 经营所得

6. 利息、股息、红利所得

7. 财产租赁所得

8. 财产转让所得

9. 偶然所得

如何计算申报个人所得税?

纳税义务发生时间:扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

哪些个人所得需要缴纳个人所得税?共9项。包括工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得;经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。

新个税法下如何计算工资、薪金?2019年实施的新个人所得税法,明确了居民个人的工资、薪金所得在缴纳个人所得税时,日常采取累计预扣法进行预扣预缴;劳务报酬所得、稿酬所得、特许权使用费所得,采取基本平移现行规定的做法预扣预缴。

何为累计预扣法?计算公式为:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。其中,累计减除费用按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

举例来说:一职员2015年入职,2019年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,如果从1月起享受专项附加扣除1000元,没有减免收入及减免税额等情况,以前3个月为例,应当按照以下方法计算预扣预缴税额:1月份:(10000-5000-1500-1000)×3%=75元;2月份:(10000×2-5000×2-1500×2-1000×2)×3%-75=75元;3月份:(10000×3-5000×3-1500×3-1000×3)×3%-75-75=75元。 除工资、薪金外,劳务报酬所得、稿酬所得、特许权使用费所得按次或者按月预扣预缴个人所得税。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额。其中,稿酬所得的收入额减按70%计算。在计算减除费用时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过4000元的,减除费用按80个人所得税税率表来了!建议打印出来学习。个人所得税与我们企业和个人都息息相关,给大家整理了35种减免征个人所得税知识点,大家读完这篇文章可以收藏、发给朋友,以后遇到个税问题也能从容应对。

个人所得税税率表如下:

一、个人所得税税率表

1. 工资、薪金所得

2. 劳务报酬所得

3. 稿酬所得

4. 特许权使用费所得

5. 经营所得

6. 利息、股息、红利所得

7. 财产租赁所得

8. 财产转让所得

9. 偶然所得

二、个人所得税预扣税率表

1. 工资、薪金所得

2. 劳务报酬所得

3. 稿酬所得

4. 特许权使用费所得

5. 经营所得

6. 利息、股息、红利所得

7. 财产租赁所得

8. 财产转让所得

9. 偶然所得

如何计算申报个人所得税?

纳税义务发生时间:扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

哪些个人所得需要缴纳个人所得税?共9项。包括工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得;经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。

新个税法下如何计算工资、薪金?2019年实施的新个人所得税法,明确了居民个人的工资、薪金所得在缴纳个人所得税时,日常采取累计预扣法进行预扣预缴;劳务报酬所得、稿酬所得、特许权使用费所得,采取基本平移现行规定的做法预扣预缴。

何为累计预扣法?计算公式为:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。其中,累计减除费用按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

举例来说:一职员2015年入职,2019年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,如果从1月起享受专项附加扣除1000元,没有减免收入及减免税额等情况,以前3个月为例,应当按照以下方法计算预扣预缴税额:1月份:(10000-5000-1500-1000)×3%=75元;2月份:(10000×2-5000×2-1500×2-1000×2)×3%-75=75元;3月份:(10000×3-5000×3-1500×3-1000×3)×3%-75-75=75元。 除工资、薪金外,劳务报酬所得、稿酬所得、特许权使用费所得按次或者按月预扣预缴个人所得税。劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额。其中,稿酬所得的收入额减按70%计算。在计算减除费用时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过4000元的,减除费用按80

用AI画美女,停都停不下来!御姐、甜妹、萝莉,你想要的这里都有,点击立即体验 →