股价暴跌近80%,去年亏近23亿,东方盛虹1700多亿负债下能否盈利突围?行业低谷期的挑战

近期,东方盛虹披露的2024年年报和2025年一季报显示了这家石化企业在行业下行周期中的艰难处境。2024年公司归母净利润亏损22.97亿元,同比下滑420.33%;2025年一季度虽然实现3.41亿元净利润,但营收同比下降17.50%,陷入“增利不增收”的矛盾局面。

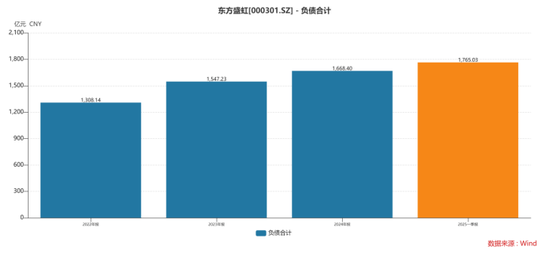

股价表现也不乐观,从历史高点40.95元/股跌至2025年7月8日的8.52元/股,跌幅近80%。这家曾经的千亿炼化巨头正面临业绩亏损、股价暴跌与巨额负债等多重压力,陷入进退两难的局面。资产负债率高达82.17%,总负债接近1800亿元,成为悬在公司头顶的“达摩克利斯之剑”。

盛虹集团创立于1992年,从纺织业下游印染起步,逐步向上游产业链延伸。2018年,集团借壳东方市场实现化纤资产上市,并陆续注入大型石油炼化项目(盛虹炼化)、PTA业务(虹港石化)、精细化工业务,并于2021年12月完成对斯尔邦石化的并购,形成“油头、煤头、气头”全覆盖的大型能源化工综合体。伴随规模扩张,公司业绩曾在2021年达到45.44亿元的历史峰值,但受原油价格波动与下游需求放缓影响,业绩大幅下滑,2024年更是创下22.97亿元的亏损纪录。

债务问题日益严重,截至2025年一季度,公司总负债达1765亿元,资产负债率飙升至82.17%,显著高于同行。短期借款582.86亿元,同比增长24.30%;一年内到期的非流动负债213.18亿元,同比增长51.15%。而货币资金仅159.81亿元,可动用总现金161.18亿元,短期偿债压力巨大。债务负担直接推高财务费用,2024年达48.74亿元,同比增长39.49%,其中短期借款利息支出1.56亿元,同比激增99.42%,严重侵蚀利润。即便2025年一季度实现盈利,经营活动现金流净额仍为-26.92亿元,显示主营业务“造血”能力无法支撑债务偿还需求。

石化行业盈利与国际原油价格、下游需求密切相关。2024年国际油价先涨后跌,对公司业绩形成直接冲击。油价下跌虽能降低原料成本,但价格快速下跌导致高价库存贬值,2024年公司计提存货跌价损失7.1亿元,2022-2024年累计达39.2亿元。产品价差收窄是另一利润杀手,2024年东方盛虹炼油产品营收同比下降4.05%,营业成本却增长2.92%,毛利率下滑5.30个百分点至21.74%;其他石化及化工新材料板块营收下降6.04%,毛利率下滑3.39个百分点至4.05%。2025年一季度,原油价格低位震荡支撑成本端,部分下游化工产品需求修复带动价格回升,公司归母净利润同比增长38.19%,但营收仍同比下降17.50%至303.09亿元,显示需求复苏基础薄弱。

产能过剩是行业长期挑战,联合资信指出:“我国炼油、PTA等部分石化产品产能处于过剩状态,2022年以来,公司化纤板块和新材料板块部分产品市场需求不振,盈利能力较弱。”激烈竞争下,企业利润空间进一步被压缩。公司主要原材料及产品市场价格可能随国际局势、宏观经济、供求关系大幅波动,影响经营稳定性。2023年,资产减值损失(存货跌价损失)对利润总额产生影响,当年计提22.10亿元,主要为炼化成品油、斯尔邦丙烯腈及化纤产品。此外,国内相关产能持续扩张,市场竞争激烈,公司在建项目投产后可能效益不及预期。

在资本密集、同质化高的石化行业,产品结构差异决定抗风险能力。对比国内四大民营炼化企业2024年业绩,分化明显:恒力石化归母净利润同比增长2.01%,荣盛石化下滑37.44%,恒逸石化下滑46.28%,而东方盛虹下滑420.33%,亏损22.97亿元,业绩差距反映产品组合与成本结构的优劣。东方盛虹营收高度依赖三大板块:2024年其他石化及化工新材料占比58.42%(毛利率下滑3.39个百分点),炼油产品占比20.23%(毛利率下滑5.30个百分点),涤纶丝占比18.92%(毛利率仅增长1.14个百分点)。单一依赖低毛利业务,使其在行业波动中更脆弱。竞争对手恒力石化则呈现不同格局:2024年炼化产品毛利率减少5.4个百分点,但PTA、聚酯产品毛利率分别增加4.75、3.71个百分点,直接拉高盈利水平。

战略层面,东方盛虹推进“1+N”产业战略,以核心原料平台为基础,延伸新能源、新材料等产业链,重点发展光伏膜材、功能聚酯,建设10万吨/年POE(聚烯烃弹性体)装置(预计2025年投产)。这些布局虽有望增强长期竞争力,但短期投入将加剧财务压力。研发投入不足制约转型,2024年,公司研发费用同比增长23.94%,但研发营收占比仅0.6%,远低于行业均值1.4%,也落后于荣盛石化、恒力石化等竞争对手。

东方盛虹正面临业绩亏损、高负债、行业产能过剩等多重风险交织的困境。如何优化业务结构、缓解债务压力、提升抗周期能力,成为其突围的关键课题。

相关文章

曝郭富城妻子第三胎是男孩 天王即将迎来首子

意大利一男子被吸入飞机引擎身亡 机场跑道事故引发关注

特朗普延长“对等关税”暂缓期 欧盟陷入战略迷茫

天水幼儿园孩子发声困难 血铅超标引担忧

彩绘颜料不比食用色素便宜,包装明确标注“不可食用”

万岁山网红蓝狐狸被曝出轨 景区回应 扮演者已被辞退

商场用外立面巨屏放降温视频 赛博降温逗乐游客

美国一地3年已发现38具尸体 湖泊成谜团中心

高管回应奇瑞借智界账号宣传其他车 直播事件致歉并承诺改进

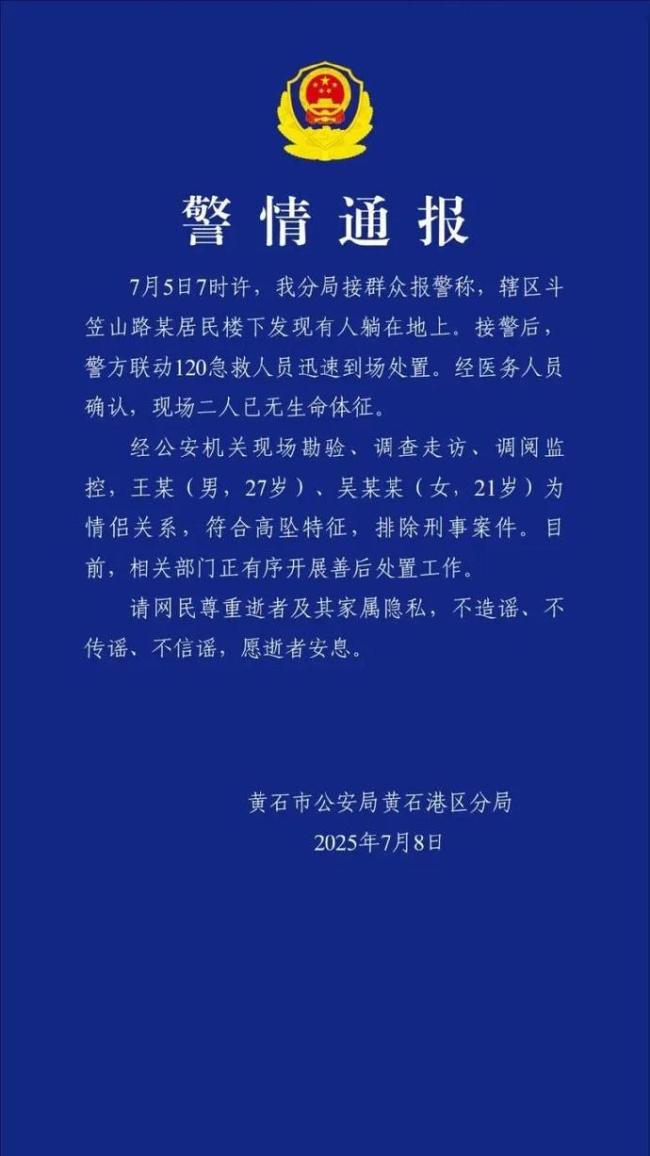

警方通报大三女生和男友双双坠亡:系情侣,符合高坠特征!女子母亲最新发声 愿逝者安息

美国再掀关税战为何中国股市暴涨 市场焦点转移影响

太会玩!亚马尔身着“大连队服”来华引人瞩目,助力青年足球人才培养 开启中国行新篇章

自来水呈黄色 居民:炒菜省酱油 水质变化影响生活

明清珍贵文物寄往海外被成功拦截 海关严打走私行为

切尔西单赛季各赛事取得40场胜利 创17年胜场纪录

男子一顿吃3碗米饭确诊癌症之王 不良饮食习惯引警示

警方通报大学女生和男友双双坠亡 排除刑事案件

锻炼喝运动饮料比白开水更好? 了解正确补水知识

俄称打击乌能源设施 乌称持续遏制俄攻势

民警违停致摩托司机追尾死亡?官方通报 事故责任重新认定中

- 肺癌十年来居癌症死亡率首位 全球每五例癌症死亡中近一例

- 外卖小哥刮中100万转身就去送订单 好运难挡

- 100万买保时捷车窗打不开关不上 体验感还不如10万的车

- 韩国一女子强开飞机逃生门 幽闭恐惧症引发风波

- 加拿大对部分美国商品临时减免关税 支持供应链调整

- 双胞胎捐献干细胞成功救母 温情故事圆满落幕

- 郑州多家酒店举报携程平台私自调价 商家权益受损引争议

- 全国多地25条河流发生超警以上洪水 多河段水位创历史新高

- 北京城区暴雨为何比预报下得大 副高外围影响加剧

- 外卖大战的订单冲爆咖啡奶茶店 补贴战引发销量激增

- 韩媒:蓉城旧将安德里戈加盟水原FC,合同为期六个月 租借期满寻新东家

- 本升专?职业技术学院3专业招本科生 职业教育新趋势