美股形成死亡交叉形态 未必预示大幅下跌

在美国股市因关税问题遭遇抛售之际,“死亡交叉”技术形态的出现再度引发市场忧虑。然而,历史数据表明,这一技术信号未必意味着股市将面临更大幅度的下跌。

当50日移动平均线向下穿越200日移动平均线时,就会形成所谓的“死亡交叉”。技术分析师认为,这种现象标志着短期调整可能演变为长期下跌趋势。截至周一收盘,标普500指数的50日均线位于5748点附近,200日均线则报5754点。尽管该基准指数当日收涨0.8%,但这标志着自2023年2月1日以来,其中期趋势指标首次跌破长期趋势线。此前,纳斯达克综合指数已于周三出现“死亡交叉”。

美股形成死亡交叉形态 未必预示大幅下跌

LPL Financial首席技术策略师Adam Turnquist表示:“这个信号在股市中听起来非常不祥,但当你实际回溯历史上的死亡交叉案例时,选择在此时买入反而比卖出更有利。” 回溯约50年的数据,标普500指数共出现24次死亡交叉。数据分析显示,其中54%的情况中,该信号出现在指数盘中最大跌幅之后,这意味着最严重的下跌在死亡交叉形成前已经发生。另外46%的情况下,抛售持续恶化,基准指数从死亡交叉点平均下跌19%。

该信号确实曾引发过剧烈下跌。例如,在1981年、2000年和2007年出现死亡交叉后,市场最终分别下跌21%、45%和55%。美国银行技术策略师Paul Ciana研究了近百年数据后指出,标普500指数在死亡交叉出现后20日内有52%的概率下跌,平均跌幅0.5%。但他补充道,该信号出现30日后,指数有60%的概率上涨,平均涨幅达0.8%。

分析师表示,市场已经历了相当程度的抛售——标普500指数本月险些确认进入20%的技术性熊市——同时包括CBOE波动率指数在内的多项看空指标均触及高位,这些迹象暗示抛售高潮可能已经结束。Turnquist认为,当前更可能像2018年或2020年那样出现V型复苏,而非持续漫长的下跌。

相关文章

欧盟为赴美出差高官发放一次性手机 美欧信任危机显现

如何维护肠道健康?需要有合理的饮食习惯

难得!日本“最强硬警告”美国 不打算重大让步

不用开刀!八旬老伯针灸3年从不能自理到健步如飞

一个人越喜欢上班,越容易失业!

三河市公安局“警徽改色”再引质疑 颜色不符规定!

驻缅甸大使馆感谢岳麓蓝天救援队 架起中缅友谊桥梁

王珞丹透露为什么参加浪姐

一句妻子的责任抹杀了她全部价值!看到《成家》里面的奇葩相亲男是真的有被气到

马思唯和女友海边泳装照甜度爆表!

鸿蒙版微信一个月更新10余个版本 功能持续优化

云南泼水节 “洗”警话题引热议

郑州将再开通一条新高速 郑洛高速进展顺利

安徽一孩子地库独自玩耍遭碾压 律师:监护人负有较大责任

马克龙回应法国或将承认巴勒斯坦国 希望促使其他国家跟随

罗永浩力挺闪购 即时零售重塑生活仪式感

100万买保时捷车窗打不开关不上 体验感还不如10万的车

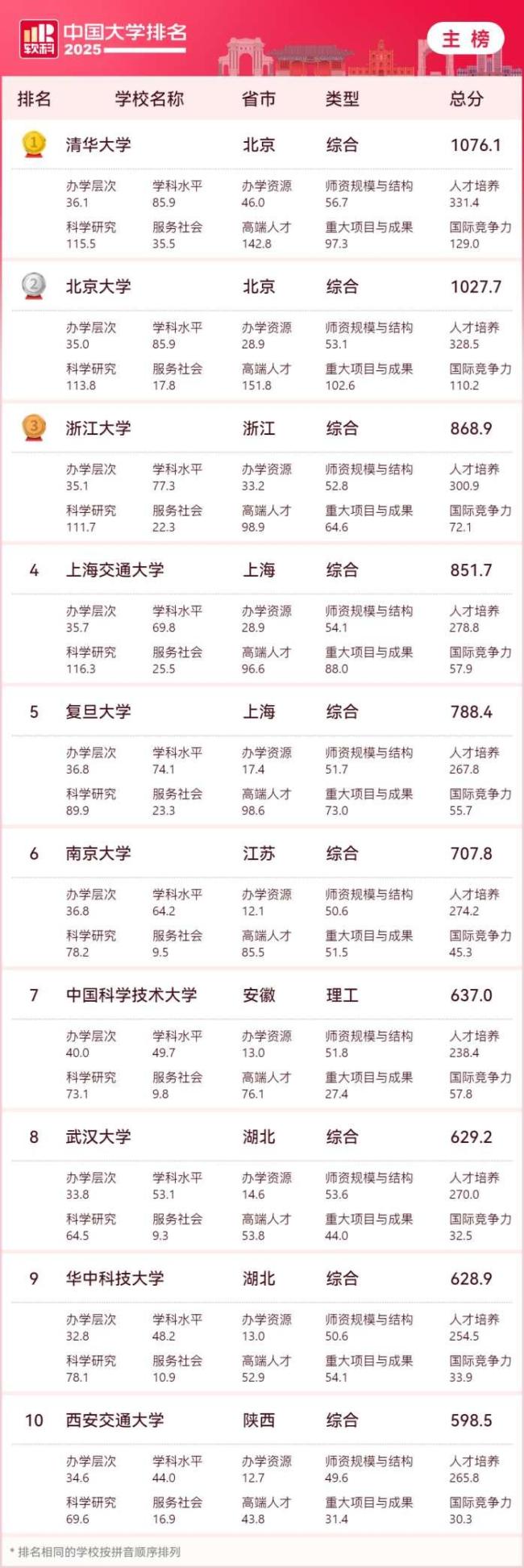

2025软科中国大学排名发布 清华北大浙大蝉联三甲

林更新与女友11岁年龄差引网友热议!

- 北京冲击今年首个30℃ 气温创新高

- 特朗普破防了 中国就是不理他 黔驴技穷显无奈

- 连续第三年辞退主教练!太阳将解雇布登霍尔泽 执教一年仅36胜46负:球队进入重建阶段

- 廖某宇被控以危险方法危害公共安全 景德镇中院一审开庭审理

- 津门虎缺损半套常规首发 迎战强敌困难重重

- 旅客吐槽高铁站免费插座高度 指示牌位置引误解

- 郑州多家酒店举报携程平台私自调价 商家权益受损引争议

- 全国多地25条河流发生超警以上洪水 多河段水位创历史新高

- 北京城区暴雨为何比预报下得大 副高外围影响加剧

- 外卖大战的订单冲爆咖啡奶茶店 补贴战引发销量激增

- 韩媒:蓉城旧将安德里戈加盟水原FC,合同为期六个月 租借期满寻新东家

- 本升专?职业技术学院3专业招本科生 职业教育新趋势