多家银行5年期定存利率跌破1.3% “存5年不如存1年”现象频现

离新一轮存款降息仅过去10天,部分中小银行存款利率开始出现剧烈调整。5月30日,多家农商行、村镇银行集体宣布下调定期存款利率。五年期整存整取利率最低降至1.20%,已低于六家国有大行、招商银行等大行1.30%的存款挂牌利率水平。

“存5年不如存1年”这样的现象在中小银行中并不罕见。广州花都稠州村镇银行调整后五年期利率与半年期持平于1.20%,不仅较其三年期利率大幅倒挂55个基点,甚至低于大行同期利率10个基点。这一定价也大幅低于其一年期定存利率1.6%的水平。

业内人士认为,中小银行在利率下行周期中更愿意通过利率倒挂吸收短期资金,策略相对灵活,加速压降高成本长期存款占比。

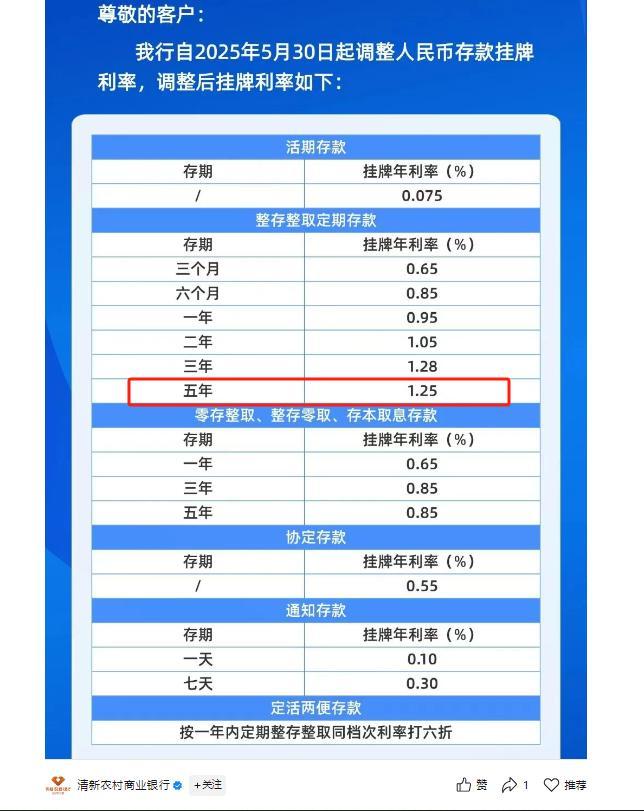

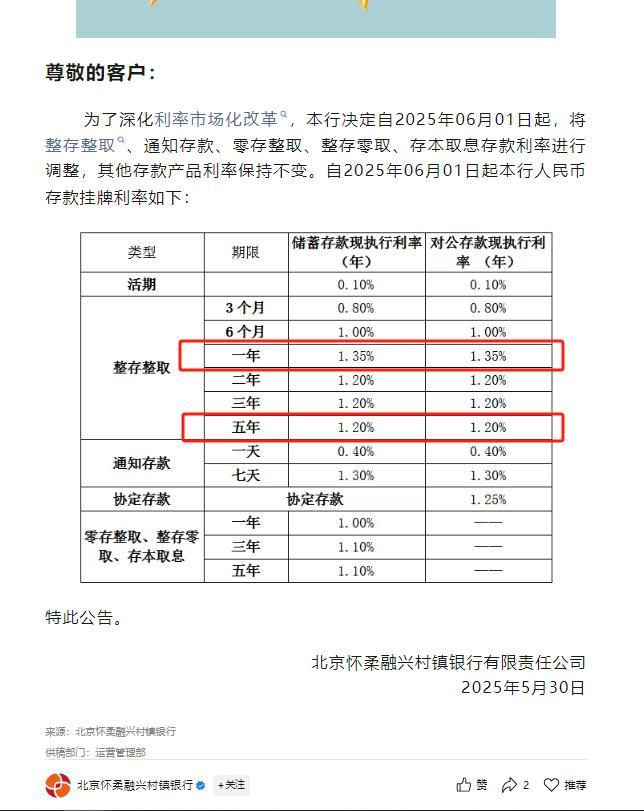

广东清新农村商业银行发布公告,即日起调整人民币存款挂牌利率,五年期整存整取定期存款利率降至1.25%。广州花都稠州村镇银行也宣布自6月5日起,半年期、一年期、二年期、三年期、五年期整存整取定期存款利率分别为1.20%、1.60%、1.40%、1.75%、1.20%。北京怀柔融兴村镇银行今日也宣布,6月1日起调整人民币存款挂牌利率,三个月、六个月、一年整存整取定期存款利率分别执行0.80%、1.00%、1.35%,而二年、三年、五年整存整取定期存款利率统一执行1.20%。

整体上看,中小银行存款利率调整节奏与国有大行类似:存款挂牌利率非对称降息,长端利率下调幅度较大。5月20日,国有大行集体下调存款利率。其中,活期利率下调5个基点至0.05%;定期整存整取三个月期、半年期、一年期、二年期均下调15BP,分别为0.65%、0.85%、0.95%、1.05%;定期整存整取三年期和五年期均下调25BP,分别为1.25%和1.3%。

对于中小银行非对称降息,突出一年期整存整取定期存款利率,邮储银行研究员表示,这反映出中小银行更偏好一年期存款。随着利率市场化改革的深入推进,银行在存贷款利率定价方面采用更加市场化的方式。短期定期存款利率高于长期定期存款利率,这一倒挂现象是银行根据自身负债结构,在存款利率定价上市场化的表现。

公开数据显示,中小银行的迫切行动有其现实压力。2025年一季度,商业银行净息差录得1.43%,较2024年末下行9bp。虽然银行业净息差收窄速度有所减缓,但仍存在一定压力,尤其是以农商行为主的中小银行。一季度,国有大行、股份行、城商行、农商行净息差分别为1.33%、1.56%、1.37%、1.58%,分别环比变化-11个BP、-6个BP、-1个BP、-15个BP。从行业面看,农商行净息差环比大幅收窄15个基点至1.58%,降幅最大。

相对于国有大行和股份行,中小银行面临更严峻的息差压力,政策传导机制驱动中小银行快速跟进,避免存贷利差过度收窄。招商证券银行首席认为,存款挂牌利率下调有助于对冲降息带来的息差收窄压力,但同时也需关注短期内可能会带来的存款迁徙压力。专家指出,存款利率倒挂只是阶段性的现象,不太可能成为长期趋势,接下来存款利率还可能继续下调。

相关文章

塞尔维亚一军工厂突发爆炸致7人受伤 工人制作炸药时意外引爆

专家解读印度“阵风”折翼背后较量 体系战斗力的较量

长沙有花店将艾草花束卖到98元 节日氛围推高需求

买到演唱会铁窗视角票被退款 视野不良引争议

王毅会见瑞士联邦委员兼外长卡西斯 共促国际调解院发展

顺丰回应5万元手镯仅赔67元 未保价引发争议

长沙有花店将艾草花束卖98元 节日氛围带动热销

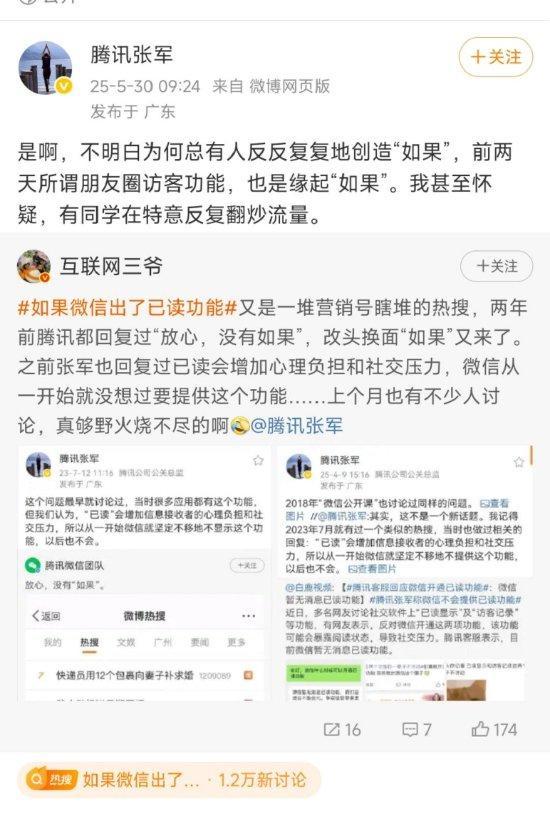

腾讯高管辟谣微信已读及访客功能 反复翻炒流量引质疑

男子在商场猥亵女店员 店长飞身锁喉一招制服 正义店长挺身而出

中国学生在哈佛毕业典礼发表演讲 传递多元包容理念

博主解读福建舰核心数据,福建舰第八次海试传来硬货!

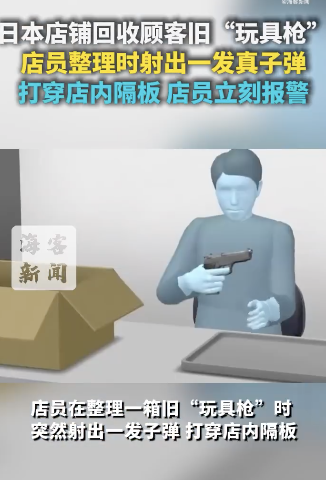

日本店铺整理玩具枪射出真子弹!

青海13岁少年放学后失踪已51天

成龙现身WNBA赛场与约内斯库合影 文化使者的篮球情缘

游客在新加坡酒店吃榴莲被罚 未知规定惹麻烦

一男子掉进西安兵马俑三号坑 警方介入调查

[C]基础17.自定义类型:结构体

俄为何严厉警告德国 地缘政治博弈升级

印媒涉歼10C言论有何意味 歼-10C颠覆战场格局

- 突发急性心梗不能做的6件事 避免加重病情

- 国际乒联公布第16周世界排名 国乒强势霸榜

- 共待2026!林孝埈官宣加入安踏大家庭

- 曝iPhone 17 Pro更新达12项 配置全面升级

- 受贿超2亿!落马副部被判死缓 巨额贪腐震惊全国

- 昆明火灾8名遇难者是一家人 疑为家庭聚会悲剧

- 郑州多家酒店举报携程平台私自调价 商家权益受损引争议

- 全国多地25条河流发生超警以上洪水 多河段水位创历史新高

- 北京城区暴雨为何比预报下得大 副高外围影响加剧

- 外卖大战的订单冲爆咖啡奶茶店 补贴战引发销量激增

- 韩媒:蓉城旧将安德里戈加盟水原FC,合同为期六个月 租借期满寻新东家

- 本升专?职业技术学院3专业招本科生 职业教育新趋势

![[C]基础17.自定义类型:结构体](https://i-blog.csdnimg.cn/direct/880f3ae11a724e4393736324464171c0.png#pic_center)