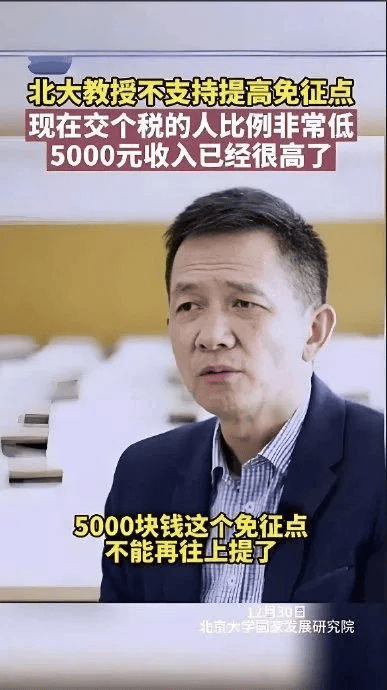

7月10日,一则"北大教授反对提高个税起征点"的消息冲上热搜,在网上引发网友热议。

我们一起来看看~

北大教授反对提高个税起征点背后有何考量?

7月10日消息,北大博雅特聘教授、国发院经济学教授姚洋在2024网易经济学家年会夏季论坛上表示:反对提高个税起征点。

姚洋教授回答记者说:“如果起征点提高到8千、一万,那就是“何不食肉糜”的人的想法。

当记者询问:我们目前的个税起征是否还有提高的空间?比如8千或者一万?

“你知道我们交个税的人占我们人口的比例是多少吗?答案是没超过20%,我们很少人交个税,你再提高起征点,更没人交了。“姚洋教授继续说道:“中国很少有月收入超过1万人,那是很少很少的,只有老板才有的收入,那都是老板提的,你看到没有?那都是董小姐那种人提的,你再提高根本就没有几个人缴税了。”

【小天题外话】

教授这里用了“何不食肉糜”来描述董明珠一类提倡减税的人大代表。很显然他是曲解了“何不食肉糜”典故的真正内涵:

成语讲的是一位不知百姓疾苦的皇帝,看到老百姓饿死竟然问:“他们为什么不吃肉粥呢?“这句话,后来被用来形容那些对实际情况缺乏了解、不能体会他人困境的人。

【小天点评】

”中国交个税的人占我们人口的比例没超过20%。个税起征点提高了,更没人交了。可能会导致税收收入的大幅减少,从而影响国家在公共服务、基础设施建设等方面的投入。“看上去有点道理,但这背后逻辑,小天认为恰恰暴露了两个问题。

一方面,说明我国穷人多,月收入达到5000元的人占比很低。说明我国广大人民群众生活并不富裕。

另一方面,教授是不是忘了个税征收还有一个目的是为了“济贫”。个税的征收不单单是增加财政收入,更为主要的目的是缩小贫富差距、实现社会公平。

既然是缩小贫富差距,交税的人自然是富人而不可能是大多数人。姚洋教授的意思,是希望更多人交税,怕是让全民都交个人所得税才合情合理。但个税缩小贫富差距的目的,也就彻底不存在了。

小天认为,提高个税起征点虽然可能在短期内使个税收入有所下降,但从长期来看,它可以刺激消费,促进经济增长。

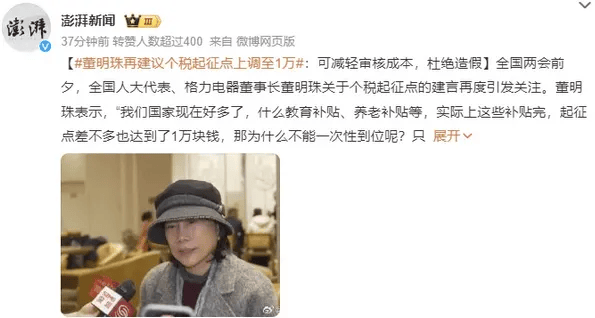

格力集团董事兼总裁董明珠之前曾表示:希望提高个税起征点,她提到:“从5000元到10000元的跨度可能有点大,但现代生活需求变化也很大,提高个税起征点,能让年轻的工薪阶层敢于消费。”她多次表示:“提高个税起征点,让年轻人敢于消费,为他们增添更多的幸福感”。

很显然,董明珠这是为广大工新阶层争取福利空间,也是为带动内需消费提了很好的建议。

董明珠等多位代表建议

提高工薪阶层税收起征点

董明珠连续八年在两会上提议,要提高个税起征点,每一次都引发一片叫好声音。

“教育补贴、养老补贴等程序走完,(起征点)实际上差不多也达到了1万块钱,那为什么不能一次性到位呢?”董明珠接受媒体采访时说。

她认为,“较低的个税起征点使企业涨薪时普通员工获利的部分远少于企业支出的成本,降低员工获得感且增加了企业的成本。”

盐津铺子董事长张学武则建议将个税起征点提升至8000元。

今年多位代表建议提高个税起征点,还有另一层原因——促进消费。“增加普通收入人群的实际收益,提振消费信心。”张学武表示。

距离上次个税起征点提高,已经过去六年。“现在是时候将个税起征点从每月5000元提高到1万元了。”经济学家、清华大学社会科学学院教授李稻葵也在个人社交平台上公开支持代表建议。

李稻葵分析,起征点提高后,直接带来一大群人的实际可支配收入的提高,消费增加会带来乘数效应,拉动经济增长,中央政府通过流转增加的财政税收也会提高。

董明珠曾在央视财经《对话》栏目中表示:富人收入高应该多交税。

她回应称,面对现在的消费现状,“我要鼓励他消费,他要有信心。”“第一个是企业能保证他们收入稳定,不会因为企业的好坏让这批人突然没有收入了。特别是90后的孩子都三十岁了,他们都开始成家立业,孩子才两三岁,可能靠他工作支撑这个小家庭。”

董明珠认为,如果把工薪阶层的税收起征点提高到一万块钱的话,按照一年十二万块钱去算,大概能增加近七八千块钱的收入,可以增加消费力。

她还表示:富人应该多交税。个人所得税税率最高为45%,能不能加大到50%甚至55%?收入多的多交点税,这些税用在社会公共服务支援,“我觉得这个社会就会变得非常好”。

提高个税起征点意味着什么

谁最收益?

个税起征点,是指“个人所得税起征点”,当前,我国个税起征点由每月3500元提至5000元。该起征点是统筹考虑城镇居民人均基本消费支出、每个就业者平均负担的人数、居民消费价格指数等因素后综合确定的。

我国先后四次调整个税起征点,分别是2006年提高到1600元/月,2008年提高到2000元/月,2011年提高到3500元/月,2019年提高到5000元/月。

根据现行《中华人民共和国个人所得税法》,在九项个人所得中,仅工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得4项被纳入综合所得征收范畴,其余5项(经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得)仍分类征收。

如果个税起征点真的提高到1万元,哪些人将会从中受益呢?

首先,对于广大中等收入群体来说,这无疑是一个好消息。举例来说,如果一个普通上班族的月收入为6000元,按照现有的起征点,他需要缴纳的个税为(6000-5000)×3%=30元。但如果起征点提高至1万元,那么就不需要缴纳个人所得税。

其次,对于低收入群体而言,虽然他们目前的税率已经较低,甚至无需缴税,但提高起征点仍然有助于缩小收入差距,增强社会公平感。

而对于高收入人群,尽管他们需要缴纳更多的税款,但从长远来看,税负减轻可能会刺激消费,促进经济增长,最终惠及整个社会,促进经济的良性循环。

此外,合理的个税制度还能够激发劳动者的工作积极性,增强社会的活力。

当然,提高个税起征点并非没有争议。有网友称,认同董女士减轻工薪族个税负担的初衷,但通过简单提高个税起征点来减负,并不可行,也不公平。中国还有不少人月收入在一千元左右,今年将个税起征点定为一万元,显然不符合实际。

而有人做了一个假设,比如,同样收入的两个打工人,一个人只需要养活自己就行,但另一个还需要养老人、孩子、偿还房贷等,通过简单地提高个税起征点,并不能调节两个人的实际个税负担。

还有网友认为:对于一二线城市,影响不大,因为边际效益太低!但对于小城市,生活成本低,个税减少,相对来说幸福感就更明显!其实这么说来,这个个税的起征点真的应该因城施策才相对公平!

此外,对于企业也是受益的啊,虽然公司没有涨工资,但税少了,变相给员工涨了工资,企业肯定乐见其成!

网友吵翻天

你怎么看呢?欢迎在评论区说说你的看法~

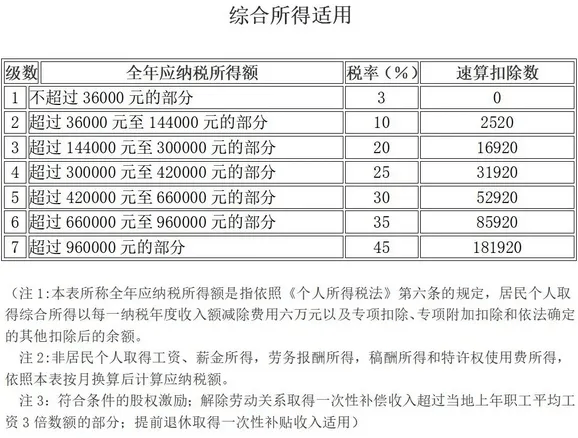

个人所得税最新税率表

建议收藏学习

一、个人所得税税率表

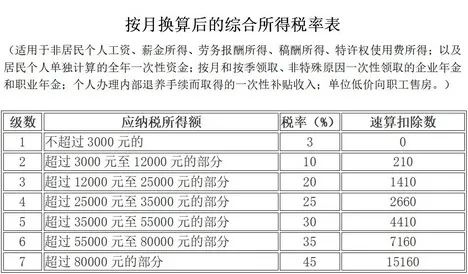

二、个人所得税预扣税率表

1、纳税义务发生时间

扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

2、哪些个人所得需要缴纳个人所得税

需要缴纳个税的共9项。

(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

3、新个税法下如何计算工资、薪金?

2019年实施的新个人所得税法,明确了居民个人的工资、薪金所得在缴纳个人所得税时,日常采取累计预扣法进行预扣预缴;劳务报酬所得、稿酬所得、特许权使用费所得,采取基本平移现行规定的做法预扣预缴。

何为累计预扣法?

计算公式为:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。其中,累计减除费用按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

那应该到底应该怎么算员工工资、薪金呢?

举个例子:

一职员2015年入职,2022年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,如果从1月起享受专项附加扣除1000元,没有减免收入及减免税额等情况,以前3个月为例,应当按照以下方法计算预扣预缴税额:

1月份:(10000-5000-1500-1000)×3%=75元;

2月份:(10000×2-5000×2-1500×2-1000×2)×3%-75=75元;

3月份:(10000×3-5000×3-1500×3-1000×3)×3%-75-75=75元。

除工资、薪金外,劳务报酬所得、稿酬所得、特许权使用费所得按次或者按月预扣预缴个人所得税。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额。其中,稿酬所得的收入额按70%计算。

在计算减除费用时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按20%计算。

居民个人劳务报酬所得、稿酬所得、特许权使用费所得个人所得税的预扣预缴方法,基本平移了现行税法的扣缴方法,特别是平移了对每次收入不超过4000元、费用按800元计算的规定。

这种预扣预缴方法对扣缴义务人和纳税人来讲既容易理解,也简便易行,方便扣缴义务人和纳税人操作。

来源:会计头条。内容仅供读者学习、交流之目的。文章版权归原作者所有。如有不妥,请联系删除。