以伊冲突持续升级,对全球市场影响多大 油价与避险情绪齐升

当地时间6月13日凌晨,以色列袭击了伊朗数十个与核计划相关的设施目标。伊朗表示将做出严厉回击,并已向以色列发射无人机和导弹。伊以冲突升级引发全球避险情绪升温,国际原油和黄金价格应声上涨,权益资产普遍下跌。

此次冲突的背景是中东局势进一步失衡——内部矛盾激化,外部制衡减弱。随着美国政府换届,特朗普政府遵循“美国优先”原则,调整了中东战略,一定程度上出现收缩。一方面,美国对以色列单方面采取极端军事行动的制约有所下降;另一方面,对以色列敌对国家的全面遏制也出现局部松动迹象。今年4月以来美伊重启核谈判,但进展缓慢,伊朗继续推进核突破进程,这也成为以色列发动袭击的诱因之一。

这是以色列首次袭击伊朗的核设施,并同时袭击其电力和能源基础设施,短期内伊以局势可能进一步紧张,存在驶入未知领域的风险。冲突升级大幅推升油价,国际油价一度上涨超12%,之后回落至7%。此前,基本面和技术性因素已经将油价推入短期上升通道,这一趋势在冲突升级后被进一步放大。4月9日美国宣布对等关税暂缓执行以及5月12日中美降低“限制性”关税后,补库和恢复性需求已经将布伦特油价从4月8日62.8美元/桶的低点推高至69.4美元/桶。此外,由于此前看空原油价格的预期较为一致,“逼空”行情也放大了油价的波动。

自4月9日美国暂缓执行对等关税、尤其是5月12日中美关税降级后,全球物流恢复及对等关税生效前的抢出口可能推升对原油的补库需求。4月2日美国宣布对等关税后,国际油价明显回落,到4月8日短短几天内,布伦特油价累计跌幅达16.2%。随着4月9日美国宣布暂缓执行对等关税90天,国际油价小幅反弹,但之后随着OPEC+持续增产再度回落。直到5月12日美中“限制性”关税降级后,国际油价才企稳回升。5月全球制造业PMI原材料库存指数重回扩张区间,显示随着全球物流恢复及受7月9日对等关税生效前的抢出口拉动,全球制造业开启补库周期。

市场此前积累了较多原油期货空头头寸,空头平仓可能放大了油价的涨幅。CFTC数据显示,NYMEX原油期货未平仓合约中,空头头寸占比达33%,处于2014年以来90%分位。伊以冲突升级大幅推升油价,由此导致的空头平仓可能进一步加大油价的涨幅。

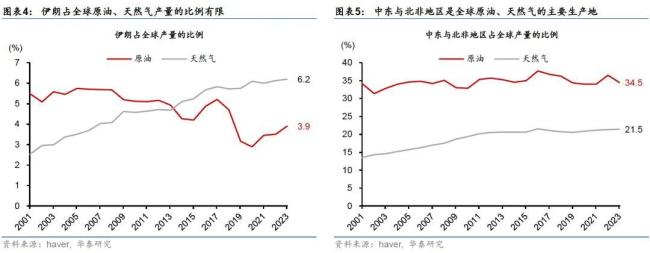

此次伊以冲突迅速升级且不确定性较高,对油价的推升明显高于2023年12月中旬红海停航的影响,但暂时未达到2023年10月的高点。虽然伊朗占全球能源产量的比例有限,但鉴于以色列宣布全国进入紧急状态且中东多国已关闭领空,伊以冲突可能会影响伊朗以外能源产品的供给和运输。截至2023年,伊朗分别仅占全球原油、天然气产量的3.9%、6.2%,而中东与北非地区则供应全球34.5%的原油、21.5%的天然气。相比之下,由于多国货轮在红海及附近海域受到胡塞武装的袭击,2023年12月全球主要航运公司宣布暂停红海航线,布伦特油价仅从低点累计上涨9.5%至81美元/桶,而在2023年10月巴以冲突升级时,布伦特油价短期内上涨10%至92美元/桶。

短期关注此后伊朗反击的战术和烈度以及战事是否扩散到海湾地区其他国家。目前,伊朗已经正式退出美伊核谈判,最高领袖哈梅内伊表示以色列的袭击行为必须受到严厉的惩罚,并誓言伊朗武装力量不会让以色列逍遥法外。往前看,主要关注伊朗的反击是否会伤及美国其他盟友,从而导致战事扩散至海湾地区其他国家,以及伊朗是否会选择封锁连接波斯湾和印度洋的霍尔木兹海峡。历经长期的国际制裁和国内经济困境,伊朗政权的稳定性值得关注。如果伊朗出现政权稳定性下降,对此次袭击做出更极端反应的可能性或将上升。

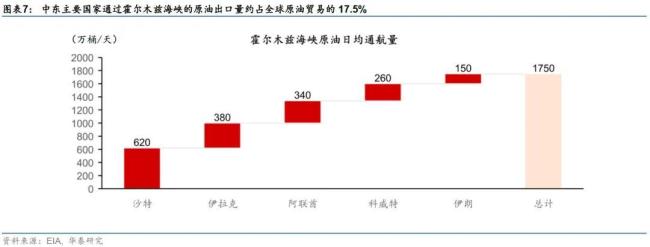

鉴于极端情况下原油供给可能受到的影响较大且目前局势不确定性较高,不排除短期油价进一步冲高或大幅波动并波及全球天然气价格及运价进而带来更广谱价格上升的可能性。但中长期看,原油供需不支持油价长期持续上涨。目前中东主要国家每日通过霍尔木兹海峡的原油出口量约1,750万桶,约占全球原油贸易的17.5%。同时,全球还有约1/4的天然气贸易途径该海峡。如果伊朗选择封锁霍尔木兹海峡或将反击对象扩大至其他美国盟友(尤其在国内政权稳定性下降的情况下),则全球原油和天然气供给短期可能会受到较大影响,短期油价、天然气价格以及全球运价的波动都可能加剧,甚至可能进一步推动更广谱的价格上涨。例如,在2023年12月红海停航的7个月内,上海出口集装箱运价综合指数累计上涨约2.8倍。然而,中长期看,考虑OPEC+尚有较大规模的闲置产能再加上特朗普政府对降低油价有较大的政治决心,供需基本面不支持油价长期处于高位。如果油价长期高企,则中长期供给可能增加,其他地缘政治大国介入形成制衡的概率也将上升。我们在此前俄乌冲突初期、2023年加沙局势升级等事件的演变中均观察到这一点。虽然俄乌冲突、巴以冲突等地缘政治因素在短期内大幅推高油价,但高油价将推升原油供给并拖累原油需求,进而抑制油价的中长期涨幅。类似地,随着全球航运运力恢复,红海风波后集装箱运价明显回落。

相关文章

马英九用闽南话称赞大陆行感觉非常好 两岸交流心之所向

前员工称找工作因哪吒经历被压工资 欠薪50万生活陷入困境

王俊凯五登《时尚芭莎》封面 八年成长惊艳蜕变

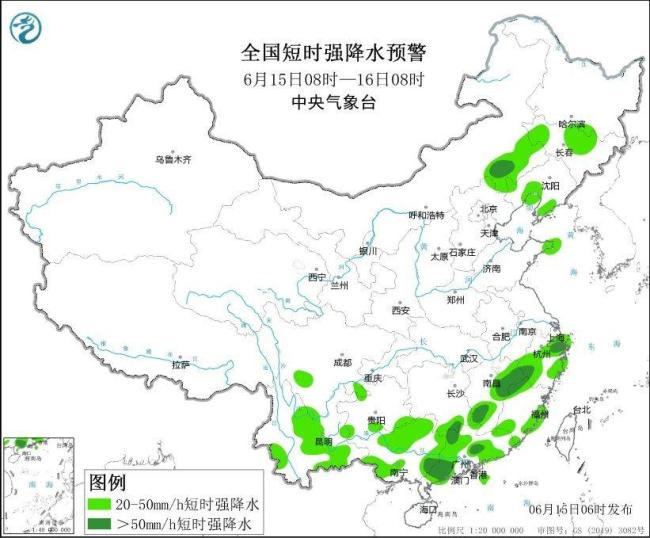

中央气象台15日06时继续发布强对流天气蓝色预警 多地将有雷暴大风

美佛州一警长向抗议者发出死亡威胁 强硬警告引发哗然

苏超已经进化到机器人出场了 科技重塑绿茵场

苏超笔画保卫战白热化 地域梗引爆全网

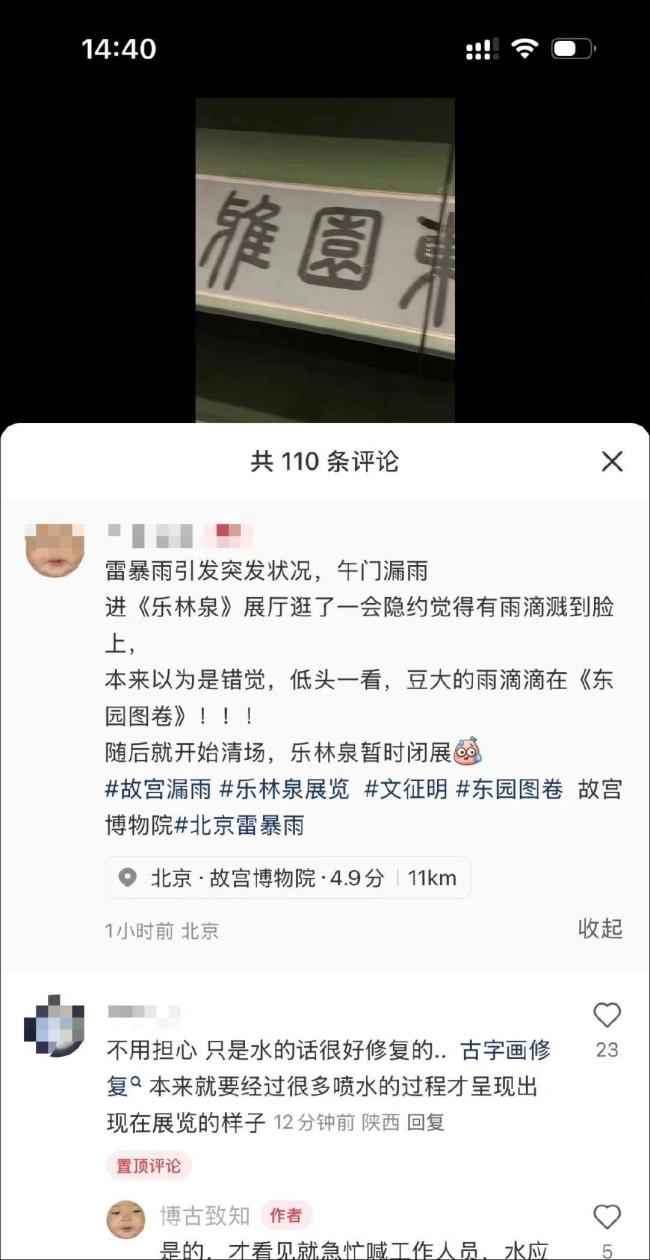

北京:冲上热搜!网传故宫漏雨,明代文徵明《东园图》疑被打湿,工作人员回应 展览紧急关闭核查中

以方为何称目前没有计划杀死哈梅内伊 否认针对伊朗领导层

23年照顾瘫痪父亲提名全国道德模范 孝心点亮生命之灯

猪价涨势“点燃”!全面涨价又开始? 猪市回暖信号显现

海军055大驱为苏超助威,无锡舰霸气十足 创意联动燃爆网络

美明尼苏达州议员遭枪击是政治暗杀吗 疑犯持有议员名单宣言

藏海传收官战报全民共创 全员走红创纪录

伊朗强势回击以色列传递何种信号 誓言报复引发紧张局势

谁赢谁过节!父亲节开启3场苏超大战 河豚鱼助阵镇江队

朝天门梯坎上的父亲节 15年后的又一次合影

被苏超小女孩圈粉了 足球联赛带动文创热潮

淮安进球球员何健:南京队很强 青年军顽强逼平

汪苏泷说还会再回沈阳开演唱会 家乡热情迎接歌迷

- 北京开展城市建设者之家试点 满足公共服务人员住房需求

- 三问三河广告牌禁色令通报 问责与整改待明确

- 哈尔滨通缉3名美国特工 打击网络攻击窃密犯罪

- 动画电影《孤独摇滚》将内地上映 社恐少女的音乐梦之旅

- 北京今天山区有阵雨,最高气温29℃,未来两天多云为主 昼夜温差大注意调整着装

- 受贿超2亿 殷美根一审被判死缓 巨额财产被没收

- 伊朗首都市区传出一连串爆炸声 以色列袭击越红线

- 湖北一高校现场通报94人不能毕业 学业规划缺失导致

- 以军称对伊朗一核设施“猛烈打击” 持续打击战略能力

- 伊朗司令:武装部队行动将持续进行 直至以色列彻底后悔

- 曝以色列请求美方加入打击伊朗 美国暂未考虑参与

- 专家:以摧毁伊朗核设施难度大 以色列行动反映复合策略